I SKAGEN Focus er vi eksperter i at finde undervurderede små og mellemstore kontrære selskaber. Vi mener, at det er nødvendigt at gå mod konsensus og mainstream-holdninger for at sikre det gode, langsigtede afkast. I jagten på dette oplever vi et interessant markedsfænomen: Ofte har de små virksomheder mere fokuserede forretningsoperationer, et højere afkast på den investerede kapital, og så er de bedre til at håndtere strukturelle markedsforandringer som for eksempel konsolidering.

1. Størrelsen på aktieafkastet

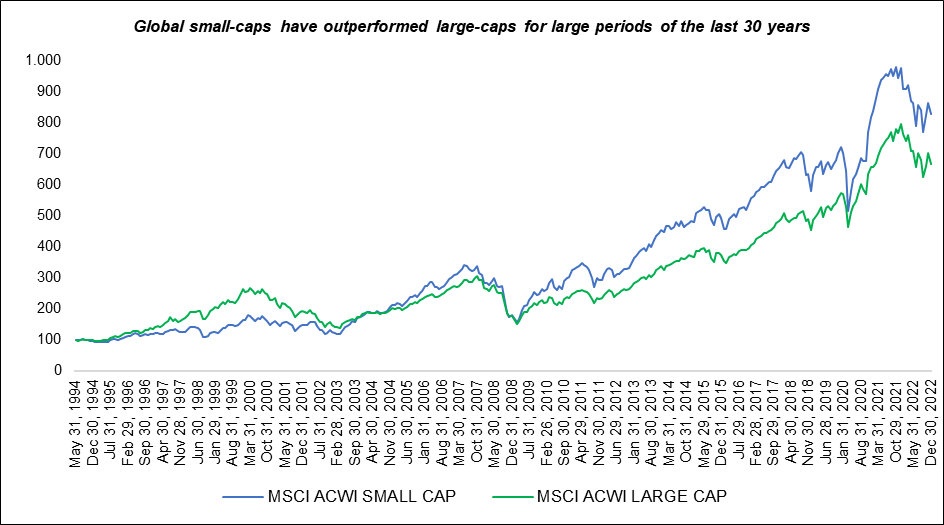

Mindre virksomheder leverer normalt et bedre afkast end de større. Denne sammenhæng opdagede de senere Nobelprisvindere Eugene Fama og Ken French, der fandt ud af, at "Small minus big", var en nøglefaktor – på lige fod med value – til at forklare, hvad det kræver at slå aktiemarkedet (1). Deres studie viste også, at de 10 pct. mindste aktier i USA slog de største 10 pct. med 2,4 pct. årligt.

De tre efterfølgende årtier fortæller den samme historie på tværs af de globale aktiemarkeder. Den langsigtede trend med, at mindre virksomheder outperformede, skiftede i 1990'erne men vendte tilbage, efter IT-boblen sprang ved årtusindeskiftet. Under den globale finanskrise i 2008 led de små aktier mere end de store, men det ændrede sig hurtigt igen, og de har slået dem siden.

Kilde: MSCI fra d. 31/12/2022.

2. Yderst attraktive priser

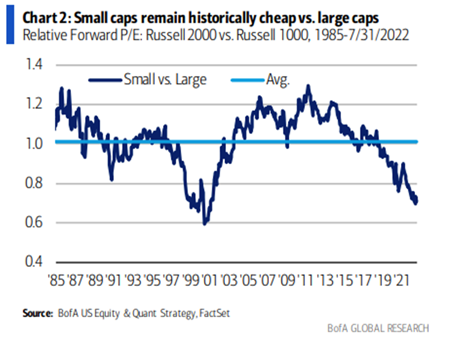

De globale små virksomheder præsterer fortsat pænt i 2023, men de kan alligevel stadig handles til favorable priser. For eksempel i USA, hvor Russel 2000-indekset, der dækker over mindre virksomheder, handles til en price-earning (P/E) på 13,5x, hvilket er 13 pct. lavere end det langsigtede gennemsnit (2).

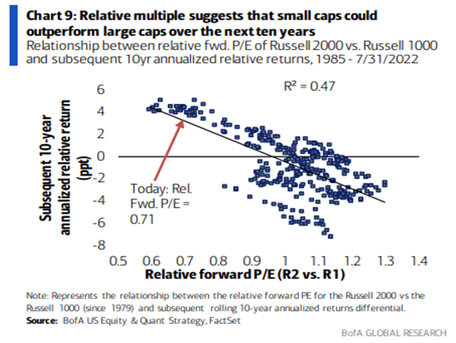

Og set i forhold til large-caps, så ser priserne blot endnu bedre ud. Mindre virksomheder er nemlig blevet handlet til bedre priser end de større i lange perioder, men i øjeblikket er der altså hele 30 pct. billigere i USA – en prisforskel, der kun har været tilsvarende stor under IT-boblen (3). De aktuelle niveauer er historisk blevet fulgt af afkast på 12 pct. over det følgende årti, hvilket er 4 pct. højere end Russel 1000-indekset, der dækker over større virksomheder.

Amerikanske small-caps har sjældent givet bedre relative værdi og handles nu til værdier, der historisk er efterfulgt af perioder efterfulgt af 10 år, hvor indekset er slået.

For SKAGEN Focus, hvor vi vil kunne se en upside på mindst 50 pct. med en investeringshorisont på 2-3 år, før vi investerer, betyder disse rabatter, at vores investeringsunivers er stort! Globale investorer som os drager også nytte af, at priserne uden for USA blot er endnu mere attraktive, og denne mulighed ser kun ud til at blive større. For nyligt har vi samlet aktier op i Japan, Korea og Europa, hvor aktierne handles til priser under det 30-årige gennemsnit, og dermed er der altså betydelige muligheder for at hente gevinster til vores investorer.

3. I stigende grad under radaren

Væksten i passive investorer de seneste år har skubbet priserne på større virksomheder højere op, men på samme tid har dette også skabt ineffektivitet i den anden ende af markedet. Det er noget, kontrære investorer som SKAGEN kan drage nytte af. De fleste indeks er vægtet efter markedskapitalisering (market cap), hvilket betyder, at de indeks, fondene efterligner, er vægtet mod de større aktier. Store selskaber fylder i markedet og dermed også i indekset. Den gennemsnitlige virksomhedsstørrelse i det globale indeks er således på over 20 milliarder dollars (4).

De større aktive fonde undgår i øvrigt også ofte gerne de mindre virksomheder, det samme gør de såkaldte "skabs-indeksinvestorer", der måske nok siger, de er aktive, men i virkeligheden lægger sig yderst tæt op ad indekset. Konsekvensen er, at de mindre selskaber bliver dækket af færre analytikere. Og denne manglende information og likviditet skaber et ineffektivt marked, der baner vejen for investorer som os. Laver man sin egen research, kan man nemlig finde mange små virksomheder, der handles til en god rabat i forhold til deres materielle værdi.

Der kan også opstå andre særlige situationer, der kan udnyttes. Det kan for eksempel være virksomheder, der afhænder dele af forretningen, der kan vise sig at være undervurderet. I 2022 fik SKAGEN Focus et pænt løft af selskabet Vitesco, der er et spin-off fra Continental, og af Iveco, der blev udledt af CNHI Industrial, og også af Accelleron, der kom ud af ABB.

Omvendt kan man også sige, at investorer i passive fonde (specielt dem, der overvægter i USA), har en markant eksponering mod store teknologiaktier, der stadig udgør en stor del af indekset til trods for forrige års udsalg. Det kan potentielt udgøre en risiko for porteføljen grundet den modvind, vækstvirksomhederne møder i et miljø med højere renter og økonomisk pres.

4. Cyklisk medvind kan være på vej

Markedet har allerede regnet sig frem til, at recessionen er lige om hjørnet. Faktisk er der allerede nogle geografiske områder, der oplever den økonomiske tilbagetrækning. Omsætningen for de mindre virksomheder kan være mere cyklisk, og recessionsfrygten har derfor ramt prisfastsættelserne uproportionelt hårdt. Denne tendens er skabt af opfattelsen af, at større virksomheder generelt har en mere solid prisfastsættelsesmekanisme, der kan hjælpe dem med at navigere gennem den stigende inflation.

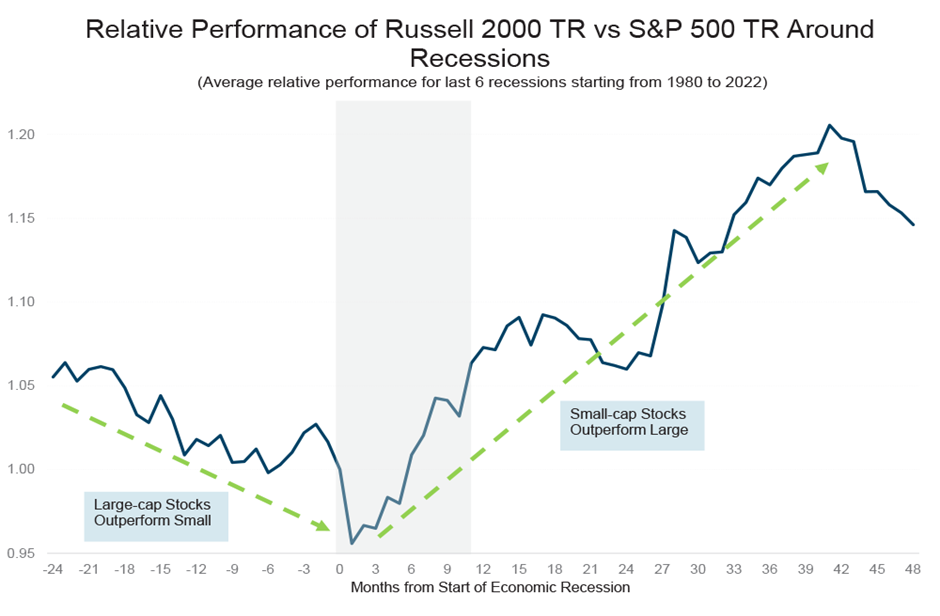

Mens inflationen topper, og håbet om en blødere økonomisk landing stiger, så er de små virksomheder vækstet. De små har det også med at klare sig bedre end de større virksomheder, både når de træder ind i en recession og på vej ud af den.

De mindre virksomhederne kan nemlig håndtere nedskæringer og lagerbeholdninger mere gelinde, og samtidig kan de hurtigere skalere op igen, når økonomien bedres. Det afspejler sig også i, at small-cap-virksomheder har slået large-cap-virksomheder i hver eneste af de seneste seks recessioner (siden 1980). Samtidig leverede de også gode afkast hele vejen gennem de efterfølgende økonomiske opblomstringer.

Small-cap har historisk set været en god investering gennem recessioner og den efterfølgende opblomstring i den økonomiske cyklus.

Kilde: Bloomberg

Markedsudsalget i 2022 betød, at mange mellemstore og store virksomheder faldt fra mid-/large-cap og ned i small-cap-kategorien. Dermed bliver de frasorteret indekset, og efterfølgende solgt fra af de passive investorer. Disse "faldne engle" er generelt mere value-orienterede end dem, man normalt finder i et small-cap-indeks. Lignende omklassificeringer har historisk set boostet afkastet hos small-cap-virksomheder, da value-virksomheder i sektorer som industri, råvarer og finansielle services har det med at outperforme under økonomisk bedring.

5. De driver den grønne omstilling

Udover godt afkast i kroner og øre, så kan small-cap-virksomheder også bidrage til den grønne omstilling, dette aspekt bliver bare ofte overset. På grund af krav om rapportering og andre bæredygtighedspolitikker bliver de små selskaber ofte forfordelt i ESG-ratings. De store selskaber har nemlig ressourcer og man power til at informere om deres bæredygtighedsindsatser og offentliggøre disse data … i modsætning til de små. Konsekvensen er, at også ESG-fokuserede fonde læner sig mod large-caps. For her er det nemmere at finde ratede selskaber. Dette skaber en markedsineffektivitet, der kan udnyttes. For selvom de små selskaber bliver ignoreret af rating-bureauerne, kan deres ESG-værdi hurtigt øges, hvilket igen kan udløse en revurdering af aktien, når denne "grønne præmie" er spottet af markedet.

Den rolle, small-cap-virksomheder spiller i den grønne omstilling, er også vigtig. For eksempel har det italienske selskab Cementir udviklet lav-kulstof-teknologier, der producerer "grøn" cement med op til 30 pct. lavere CO2-udledning end normal cement. Et andet selskab i porteføljen, Befesa, specialiserer sig i at indsamle og genbruge stål fra industristøv og andre aluminiumrester, og har været en del af den cirkulære økonomi i over tre årtier. I samme kategori finder vi canadiske Cascades, der producerer pap- og papirløsninger, der hovedsageligt består af genbrugte fibre.

En strategi, der betaler sig

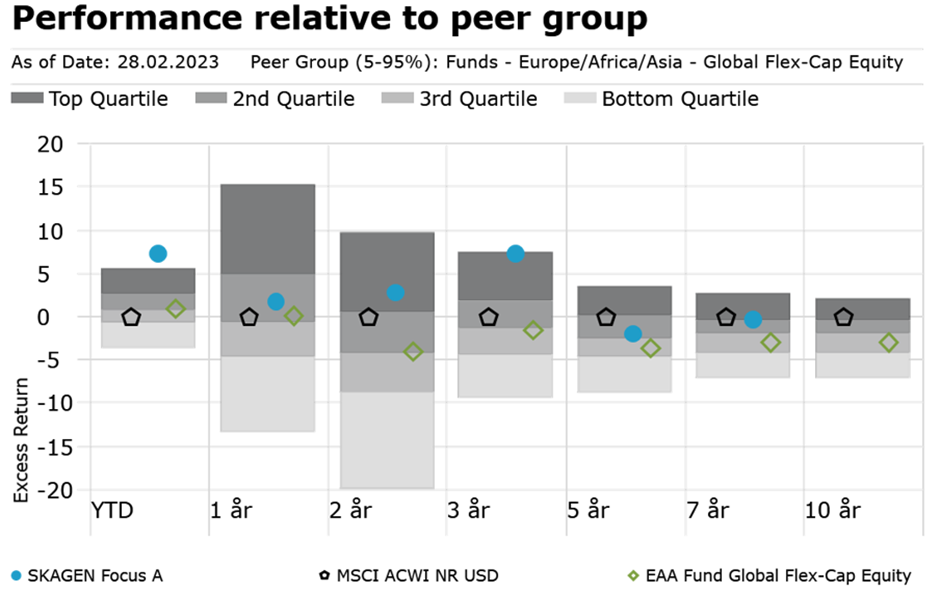

Omkring trefjerdedele af SKAGEN Focus er investeret i små- og mellemstore virksomheder, hvilket har hjulpet godt med at booste afkastet. Ifølge analyser fra Morningstar er SKAGEN Focus år-til-dato blandt de 3 pct. bedste performere i sin kategori globalt og også blandt de 6 pct. bedst performende fonde over en periode på tre år.

SKAGEN Focus' small- og mid-cap bias med god aktieudvælgelse har drevet stærke absoulutte og relative afkast.

Kilde: Morningstar Direct

En usikker økonomisk fremtidsudsigt betyder, at det operationelle miljø for virksomhederne højst sandsynligt bliver udfordrende de kommende år. Dette vil skabe en større spredning mellem vindere og tabere på det globale aktiemarked, hvilket især vil blive tydeligt blandt small-cap-virksomhederne, hvor de aktive forvaltere kan trives.

Prisfastsættelserne ligger på historisk attraktive niveauer, og med vores prisdrevne, kontrære og langsigtede tilgang er SKAGEN Focus godt placeret til fortsat at levere godt afkast til kunderne med udgangspunkt i de ovenstående muligheder.

Kilder:

[1] Fama, E., French, K.,1993. Common risk factors in the returns on stocks and bonds. Journal of Financial Economics

[2] Russell 2000 Index factsheet, fra d. 28/02/2023

[3] Russell 1000 Index factsheet fra d. 28/02/2023

[4] MSCI All Country World Index fra d. 31/01/2023