Efter et af de værste år for global børsnoteret ejendom, hvor indekset tabte en femtedel af sin værdi, er 2023 lagt flot fra kaj.[1] De globale ejendomsmarkeder havde måske nok tabt -1,4 pct. år-til-dato i starten af juni, men det er værd at bemærke, at de institutionelle investorer lige så langsomt begynder at allokere kapital i Europa og Norden – to af de dårligst præsterende regioner for ejendomsaktier i fjor.

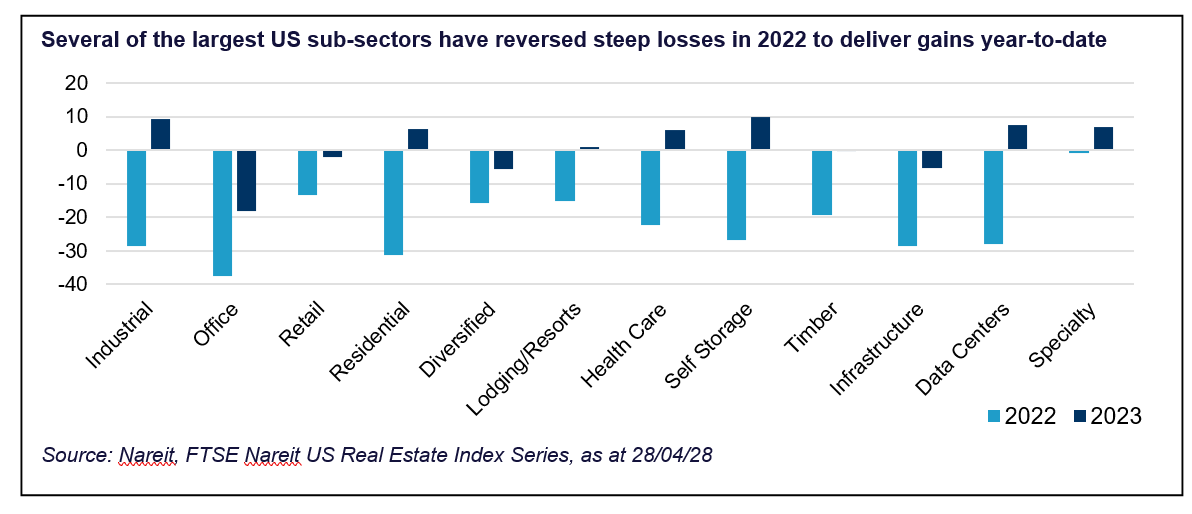

Makroøkonomiske forhold, specielt inflationen og renteudsigterne, har påvirket investortilliden. Det afspejles i det brede men spredte frasalg, vi så i fjor på tværs af alle ejendomssegmenter i USA. Den fremgang, vi så i begyndelsen af i år, har været præget af samme uforudsigelige spredning, fællesnævneren mangler. Med undtagelse, dog, af inden for kontorejendom, hvor bekymringerne for økonomiens slagkraft og den faldende efterspørgsel efter pandemien fortsat påvirker investorernes appetit.

SKAGEN m2 ligger 2,2 pct. foran sit indeks (MSCI ACWI Ejendomme IMI Net total return index USD) hidtil i år takket være god aktieudvælgelse og stærke præstationer fra især de datacentre, som vi købte op i inden AI-hypen begyndte. Porteføljen præsterer stadig godt: Langt de fleste af vores 32 positioner leverer stærke resultater, og vi har forsigtigt øget fondens risikoprofil i takt med, at vi bliver mere sikre på ejendomsmarkedets fremtid.

Årtiets bedste mulighed

Et stigende antal investorer ser ud til at dele vores optimisme, og der er opmuntrende tegn på, at vi måske er på vej ind i en positiv fase i investeringscyklussen. Adskillige ejendomsfonde har på det seneste rejst milliarder af dollars blandt investorer, der fornemmer, at kombinationen af lave ejendomsvurderinger og en forbedret økonomi er et godt afsæt for fremtidige afkast.

Blackstone trak i april over 30 mia. dollars ind i den største kapitalfond nogensinde med fokus nedsving på ejendomsmarkedet. Blackstone har tidligere gjort nogle af deres bedste investeringer i netop perioder med stor volatilitet og dislokation i markedet.

For nyligt rejste NREP, et norsk ejendomsinvesteringsselskab, 4 mia. dollars til Europas største "value-add"-fond, der fokuserer på at opkøbe nordisk lejeejendom, plejehjem, kontorbygninger og varelagre fra sælgere, der er tvunget til at afhænde. Mange af disse byggede store porteføljer, da renten var tæt på nul, og nu står de over for betydelige omkostninger, når ejendommene skal refinansieres. For ejendommene er faldet i værdi – specielt i Sverige.

Samme dag annoncerede det amerikanske investeringsselskab KKR sin første nordiske aftale, hvor man overtog 1.200 beboelsesejendomme i Finland med ambition om at foretage yderligere opkøb i Sverige også. KKR sagde for nyligt, at "vi står over for en investeringsmulighed, vi kun ser én gang hvert årti, nu hvor et strammere gældsmarked skaber nye attraktive investeringsmuligheder."

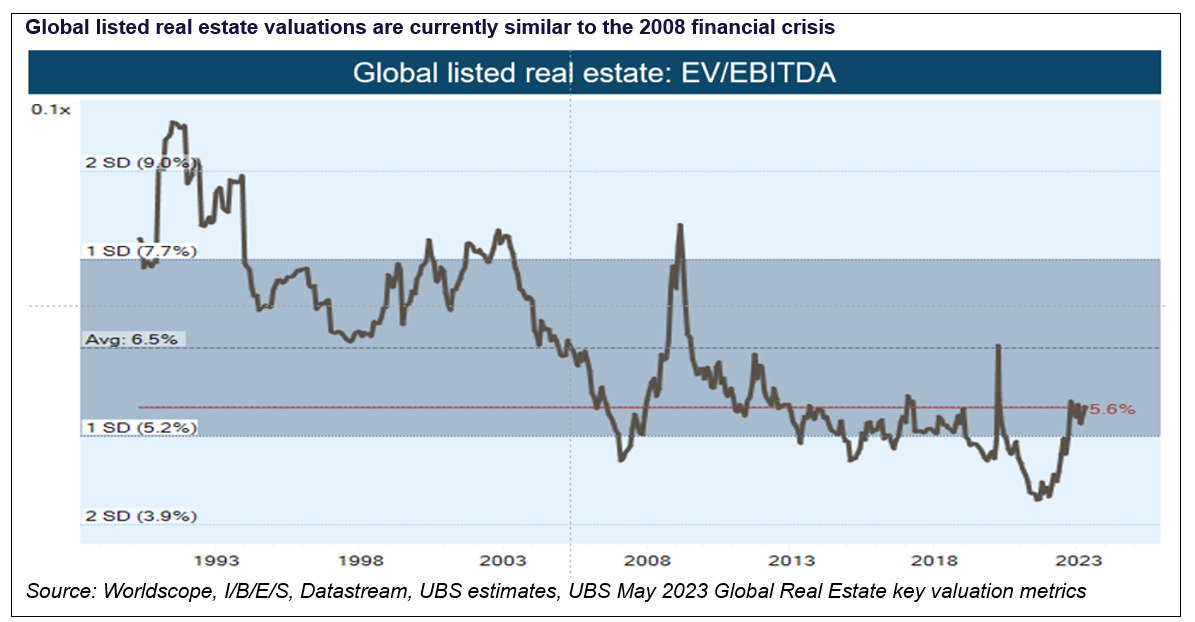

Til trods for at det er uden for de fleste investorers rækkevidde på den måde at fundraise milliarder af kroner, så ser mulighederne på børsmarkedet endnu mere tiltrækkende ud. De værdiansættelser på ejendom, der bruges ved direkte salg, er ofte ubrugelige på grund af den forsinkelse, der opstår, idet man justerer ind efter markedet, og omvendt er børsnoterede selskaber ofte allerede faldet til niveauerne fra finanskrisen

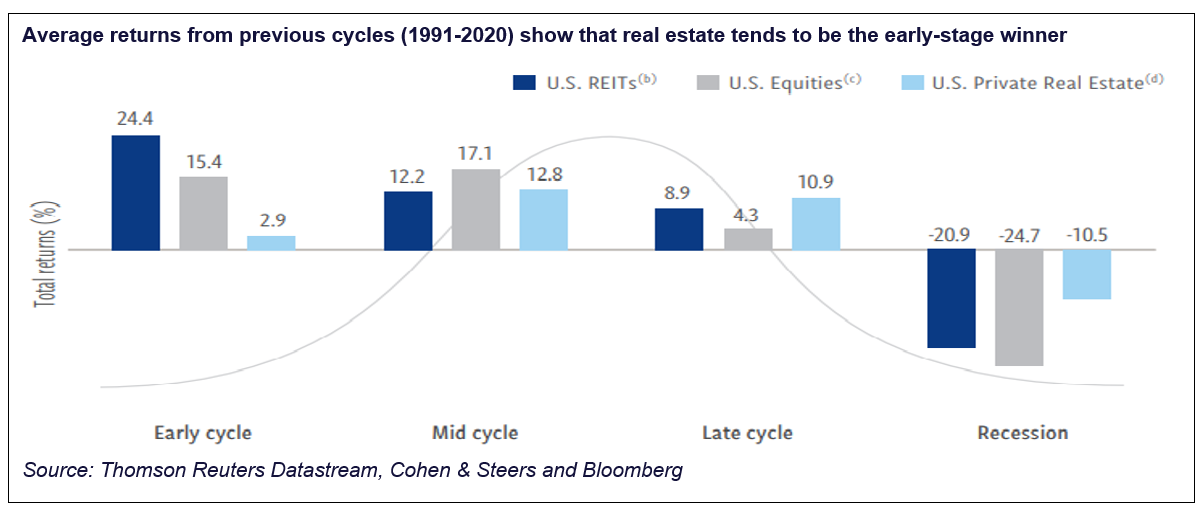

Dette mismatch mellem prisfastsættelserne på det private og det offentligt noterede ejendomsmarked motiverer nogle investorer til at skifte fra direkte til børsnoterede vækstmotorer, da de kan drage nytte af attraktive prisfastsættelser. Særligt fordi undersøgelser viser, at børsnoterede ejendomsfonde (REITs) historisk set har slået de private ejendomme under recessioner og i de efterfølgende faser af den økonomiske cyklus, hvor økonomien kommer igen[1].

Børsnoteret ejendom kan også få fordel af øget fusions- og opkøbsaktivitet, idet attraktive værdiansættelser tiltrækker opmærksomhed fra selskaber på opkøbsjagt. Det har i hvert fald flere gange i løbet af de seneste år været tilfældet i SKAGEN m2.

Muligheder for gevinster, når markedet indhenter det tabte

Desværre er det næsten umuligt at time markedet perfekt, og priserne kan nå at falde mere, før de stiger igen. Den seneste rundspørge blandt porteføljeforvaltere, foretaget af Bank of America, viser, at der allokeres færre midler til kommerciel ejendom end på noget tidspunkt siden 2008, og svenske ejendomsselskaber shortes på højeste niveau i mere end ti år.

Vi nærmer os altså med stor sikkerhed slutningen på den aktuelle cyklus.

Global ejendom er lige nu værdiansat omkring en femtedel under sit gennemsnitlige niveau for de seneste 30 år, og tabene i de amerikanske ejendomsfonde er på niveau med tabene i tidligere faser med recession. Tidligere har børsnoteret ejendom giver stærke afkast i forhold til konventionelle aktier og direkte ejet ejendomme, når en cyklus vender.

De langsigtede strukturelle forhold, der udgør fundamentet under ejendomsaktierne, er samtidigt forblevet intakte. Markedskorrektionen har blot medført, at investorer kan opnå eksponering mod attraktive trends, fx 'aldrende befolkninger', 'urbanisering' og 'bæredygtighed' til historisk lave priser.

Cyklus plejer at vende, når investorerne er tilstrækkeligt sikre på, hvad fremtiden mon bringer. De seneste kapitalrunder, og ikke mindst: Hvordan midlerne efterfølgende er blevet investeret, er vigtigt at holde sig for øje, da dette kommer til at påvirke den fremtidige prisfastsættelse.

Selvom vi endnu ikke er på økonomisk fast grund, særligt ikke når det gælder de mest belånte virksomheder, så er tålmodighed og et højt kvalitativt niveau, når man udvælger sine investeringer forsat nøglen til at opnå de bedste afkast. Ved at fastholde fokus på modstandsdygtige men undervurderede selskaber med solide regnskaber i trend-drevne segmenter har SKAGEN m2 placeret sig gunstigt i forhold til at levere afkast, når grunden igen er blevet fast under fødderne på ejendomsmarkedet.

[1] MSCI ACWI IMI Real Estate Index i Euro (-20.6%)

[2] Kilde: NAREIT

-----

NB: Alle informationer er angivet i EUR per 31/05/2023, medmindre andet er nævnt.