I en tid hvor mange risikofyldte aktier præsterer dårligt og giver ringe beskyttelse mod inflation, kigger investorerne i stigende grad mod ejendomsmarkedet. Det gør de for at undgå de negative effekter, som stigende priser har på afkastet i porteføljerne. Over en tredjedel (35 pct.) af de globale investorer udpegede for nyligt inflationen som motivation for at købe børsnoterede ejendomsselskaber[1]. Det betød, at europæiske børsnoterede investeringsforeninger i første kvartal modtog den næststørste tilgang af kontanter sammenholdt med andre aktivtyper[2].

ESG har som en langsigtet driver i flere år været et af SKAGEN m2's investeringstemaer. Arbejdet med ESG kommer dog ikke uden en række udfordringer. Men for dem, der kan navigere i kompleksiteten og skabe en attraktiv og bæredygtig portefølje, er der gode muligheder.

De gådefulde ESG-ratings

I takt med, at ESG-arbejdet er blevet vigtigere, er antallet af metoder til at vurdere bæredygtighed eksploderet. I øjeblikket skal investorerne navigere mellem mere end 600 systemer, der alle tilbyder deres egne forkortelser, akronymer og målemetoder.

Den første analysemetode var BREEAM (Building Research Establishment's Environmental Assessment Method), der har været brugt siden 1990 til at måle operationel energi, vand, spild og luftkvalitet hos kommercielle ejendomme. NABERS (National Australian Built Environment Rating System) blev skabt otte år senere og bruges nu globalt til at vurdere ESG-effektiviteten af kontorer, indkøbscentre, hoteller og datacentre. En anden meget brugt metode er GRESB (Global Real Estate Sustainability Benchmark), der tilbyder en top-down-analyse af porteføljens ESG-data.

Man må bruge disse eksterne evalueringer med forsigtighed og have in mente, at de kan være meget subjektive. Som med alle andre tredjepartsudbydere er det vigtigt at forstå den bagvedliggende metode og datakvalitet – der er ingen anden udvej end også at lave sine egne analyser.

Derfor er det en god nyhed for både investorerne og miljøet, at et stigende antal ejendomsselskaber er begyndt at arbejde med forskningsbaserede, uafhængigt godkendte mål om at reducere deres CO2-udledning. 160 firmaer har nu tilsluttet sig bæredygtighedsinitiativet "Science-Based Targets Initiative (SBTi). For et år siden var det tal under det halve.

Omkostningerne presser

Udover øget interesse fra investorerne oplever de børsnoterede ejendomsselskaber også øget granskning fra de tilsynsmyndigheder, som beskæftiger sig med ESG. Det amerikanske finanstilsyn SEC foreslog for nyligt, at der skal lovgives om, at amerikanske selskaber skal rapportere klimarelaterede risici og udledninger. Lovgivningen skulle også dække såkaldt scope 3-udledning, hvilket omfatter aktiviteter hos bygherrer, lejere og andre aktører i værdikæden og kunne blive udfordrende for ejendomsselskaberne.

I øjeblikket står bygninger nemlig for 37 pct. af den globale CO2-udledning[3], og omkostningerne ved at gøre disse bæredygtige er oftest store.

Det kræver altså betydelige investeringer at reducere udledningen fra kommercielt byggeri. Særligt i ældre bygninger, hvor det kan være svært at indarbejde bæredygtige materialer i den oftest mere komplicerede arkitektur.

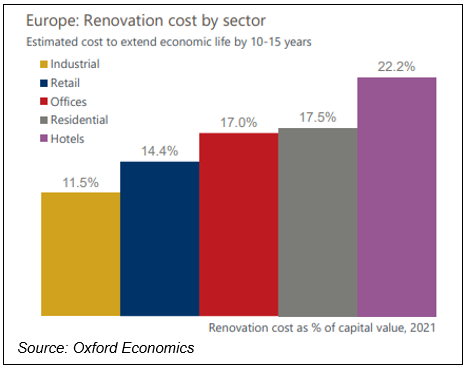

I en nyere rapport estimeres det, at hvis man vil forlænge en bygnings levetid med blot 10-15 år gennem renoveringer, så koster det mellem 7-30 pct. af dens værdi afhængigt af sektor[4]. Porteføljer, der har en overvægt af hoteller med gode beliggenheder og dertilhørende højt energiforbrug, møder de stejleste omkostninger ved omstillingen, da de skal leve op til stigende krav om energiforbrug. Omvendt vil porteføljer, der læner sig mod industri og detailhandel, opleve relativt færre omkostninger. Investorerne i Storbritannien, hvor minimumskravene til energioptimering allerede øges fra 2027, forventes at betale de højeste renoveringsomkostninger qua stigende lønomkostninger. Omvendt vil man i de nordiske lande forvente lavere investeringer, da der her er mindre risiko for, at byggeriet forældes og overordnet flere anlægsinvesteringer.

ESG-omkostningerne er i stigende grad indpriset i ejendomsvurderingerne, hvor byggeri, der tydeligt kræver renovering, prissættes billigere. Hvis bankerne begynder at begrænse lånene til nedslidt byggeri, hvor der hverken er planer om eller kapital til at mindske udledningen, kan investorerne potentielt risikere at møde yderligere finansielle og likvide risici, der blot vil øge rabatten yderligere.

Grøn overpris

Det overrasker nok ikke, at bæredygtigt byggeri omvendt prissættes højere. Forskning viser, at salgspriserne forrige år var 8-18 pct. højere i Storbritannien og Australien for BREEAM og NABERS-vurderede bygninger[5]. Det påvirkede også indtægterne: Et studie fra 2021 viser, at kontorbygningerne i London med de grønneste ratings indbragte 3-13 pct. mere i husleje over det seneste årti[6].

Sammenhængen mellem bæredygtighed og profit, som muligvis er tydeligere inden for ejendomsinvestering, end den er i andre sektorer, gør sig også gældende for aktier. Et studie fra 2015[7] af globale ejendomsinvesteringsfonde viser, at en højere GRESB-score korrelerer med bedre afkast på aktier og obligationer. Derudover ses der også en markant sammenhæng mellem bæredygtighed og præstationen på de risikojusterede aktiemarkeder.

Når man sammensætter sin ejendomsportefølje, er den største udfordring altså at finde de rigtige virksomheder til de rigtige priser. Risiciene for dem, der ikke har styr på ESG – og deres investorer – vil nemlig kun fortsætte med at stige.

Nu hvor priserne er gode (og fortsat bakkes op af investorer, der vil beskytte sig mod inflationen), er mulighederne det samme. Nøglen til at opnå det bedste afkast er at udvælge aktierne nøje, sprede sin risiko (på tværs af sub-sektorer og geografi) og engagere sig aktivt og dermed hjælpe virksomhederne med tydeligt at definere deres ESG-værdi og bidrage til en grønnere verden.

Af Michael Gobitschek, Porteføljeforvalter, SKAGEN m2

[1] Kilde: 2022 UBS Investor Survey, mars 2022

[2] Kilde: Refinitiv, April 2022

[3] Kilde: Science Based Targets Initiative

[4] Kilde: Oxford Economic, The renovation race to net-zero, April 2022

[5] Kilde: Knight Frank, Active Capital Report 2021, September 2021

[6] Kilde: Knight Frank, The Sustainability Series, September 2021

[7] Kilde: Franz Fuerst, The Financial Rewards of Sustainability: A Global Performance Study of Real Estate Investment Trusts, June 2015